Mettre votre rendement en perspective

Comprendre votre rendement dans le contexte de vos objectifs à long terme peut vous aider à déterminer si vous êtes sur la bonne voie pour bâtir l’avenir que vous envisagez.

Êtes-vous sur la bonne voie pour atteindre vos objectifs financiers?

Pour répondre à la question « Quels sont mes progrès? », nous pensons que vous devez tenir compte de quelques éléments et suivre un processus.

1. Passez en revue vos attentes

L’examen du rendement de vos placements au fil du temps est une étape importante pour vous aider à déterminer si vous êtes en voie d’atteindre vos objectifs financiers et comprendre les changements que vous pouvez apporter pour avoir un meilleur contrôle. Cependant, avant de pouvoir évaluer le rendement, vous devez d’abord déterminer vos attentes en matière de rendement, puis le mettre en relation avec votre volonté, votre capacité et votre besoin de prendre des risques pour atteindre vos objectifs.

Pour vous aider à mettre en perspective le rendement de vos placements, vos attentes en matière de rendement devraient être :

- Pertinentes – Fondez vos attentes sur les objectifs que vous vous êtes fixés pour vous-même et votre famille (et non sur un indice boursier).

- Réalistes – Le type de placements que vous détenez, votre tolérance au risque, la conjoncture du marché et votre horizon de placement sont autant de facteurs qui influent sur le rendement de votre portefeuille, et il est important de vous concentrer sur ce que vous pouvez maîtriser.

Lorsque vous évaluez le rendement, vous devriez également revoir et évaluer :

- Le rôle des placements dans votre portefeuille – Chaque placement dans votre portefeuille joue un rôle précis et il est important de le comprendre dans le contexte de votre portefeuille diversifié. Par exemple, un placement peut procurer un revenu courant, un potentiel de croissance, une stabilité accrue ou d’autres avantages pour votre portefeuille. La diversification est importante pour vous aider à atteindre vos objectifs de rendement à long terme.

- Périodes adaptées à vos objectifs – Les périodes à long terme, plutôt que les rendements à court terme, donnent une meilleure indication du rendement d’un placement. Les baisses de valeur à court terme ne vous empêcheront pas nécessairement d’atteindre votre objectif. Il est important de tenir compte du rendement d’un placement et de sa volatilité au fil du temps pour vous aide à garder le cap sur vos objectifs à long terme.

- Prix de base – Votre prix de base peut vous aider à mieux comprendre vos gains ou vos pertes potentiels si vous vendez le placement, ce qui pourrait avoir des conséquences fiscales.

2. Déterminer votre rendement par rapport à vos attentes

En plus des revues périodiques avec votre conseiller en investissement , l’accès en ligne aux renseignements sur votre compte est essentiel pour connaître l’état et le rendement de vos comptes Edward Jones. Votre taux de rendement personnel peut être utilisé pour comparer votre rendement par rapport aux attentes de rendement établies pour vous aider à atteindre vos objectifs financiers.

Qu’est-ce qui influe sur votre taux de rendement personnel?

Pour calculer votre taux de rendement personnel, nous utilisons le calcul « pondéré en dollars » défini par le secteur qui tient compte non seulement des variations de la valeur de vos placements au fil du temps, mais aussi :

- Moment et montant des retraits et des cotisations – Montant net que vous avez ajouté ou retiré du compte au cours d’une période donnée. Cela comprend les transferts entrants et sortants, les liquidités ajoutées ou retirées, les achats ou les ventes, les frais ou les commissions facturés et l’impôt retenu.

- Flux de trésorerie tirés des placements – Montant total net de tous les flux de trésorerie tirés de vos placements, y compris les versements de dividendes, les paiements d’intérêts et le réinvestissement des dividendes.

Examinons un exemple de la façon de déterminer vos rentrées et sorties de fonds de placement :

Vous achetez l’action XYZ pour 1 000 $ le 2 janvier, puis vous en achetez 500 $ de plus le 1er février. L’action XYZ verse ensuite 50 $ en dividendes que vous ne réinvestissez pas. Le 1er mars, vous vendez 300 $ d’actions XYZ. Vos flux de trésorerie nets de placement s’établiront à 1 150 $

(1 000 $ + 500 $ - 50 $ - 300 $).

Si vous aviez réinvesti les dividendes, le montant total serait supérieur.

Les flux de trésorerie nets des placements seraient de 1 200 $ (1 000 $ + 500 $ - 50 $ + 50 $ - 300 $).

De quelle façon votre taux de rendement personnel est-il calculé?

Voici un exemple:

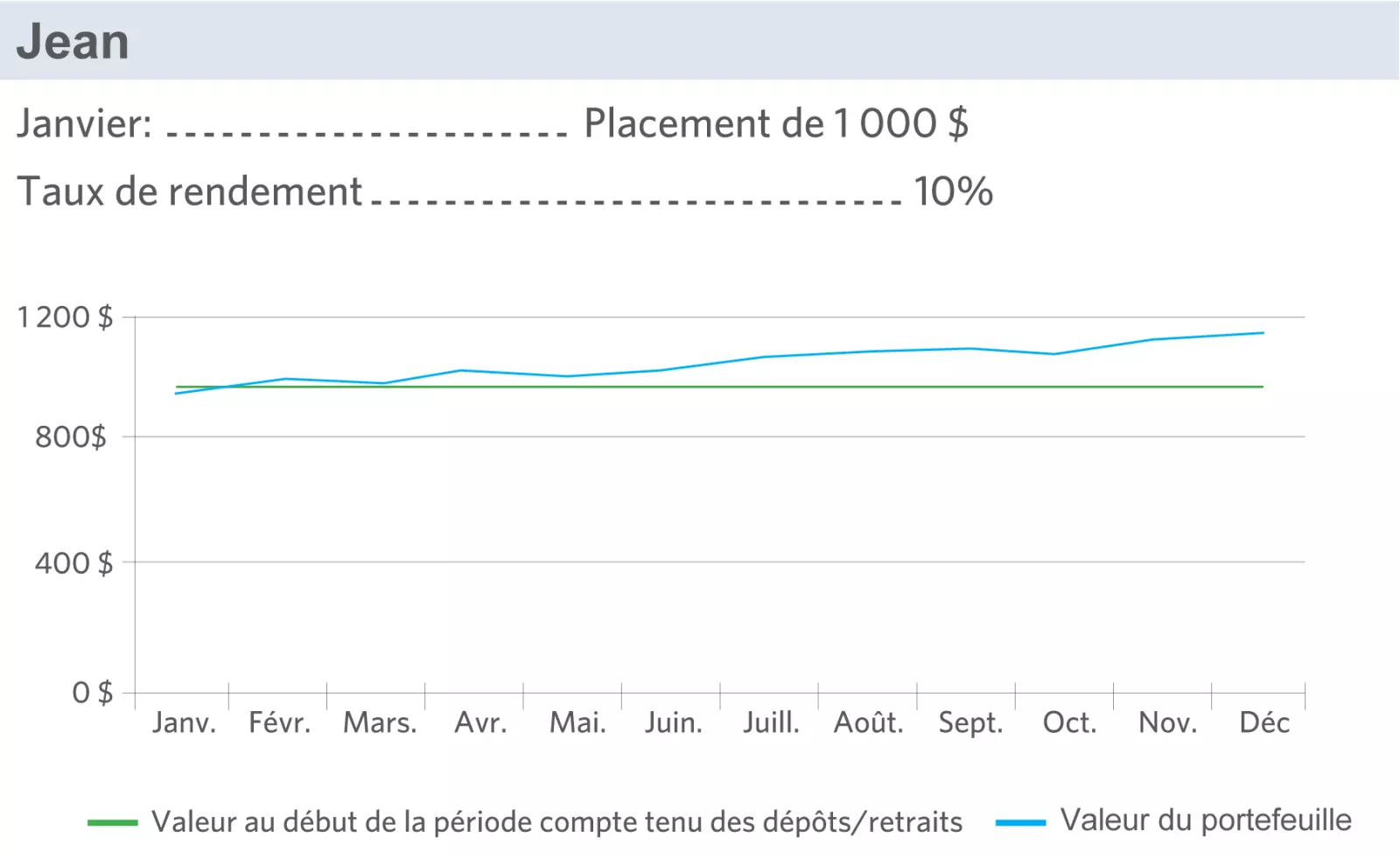

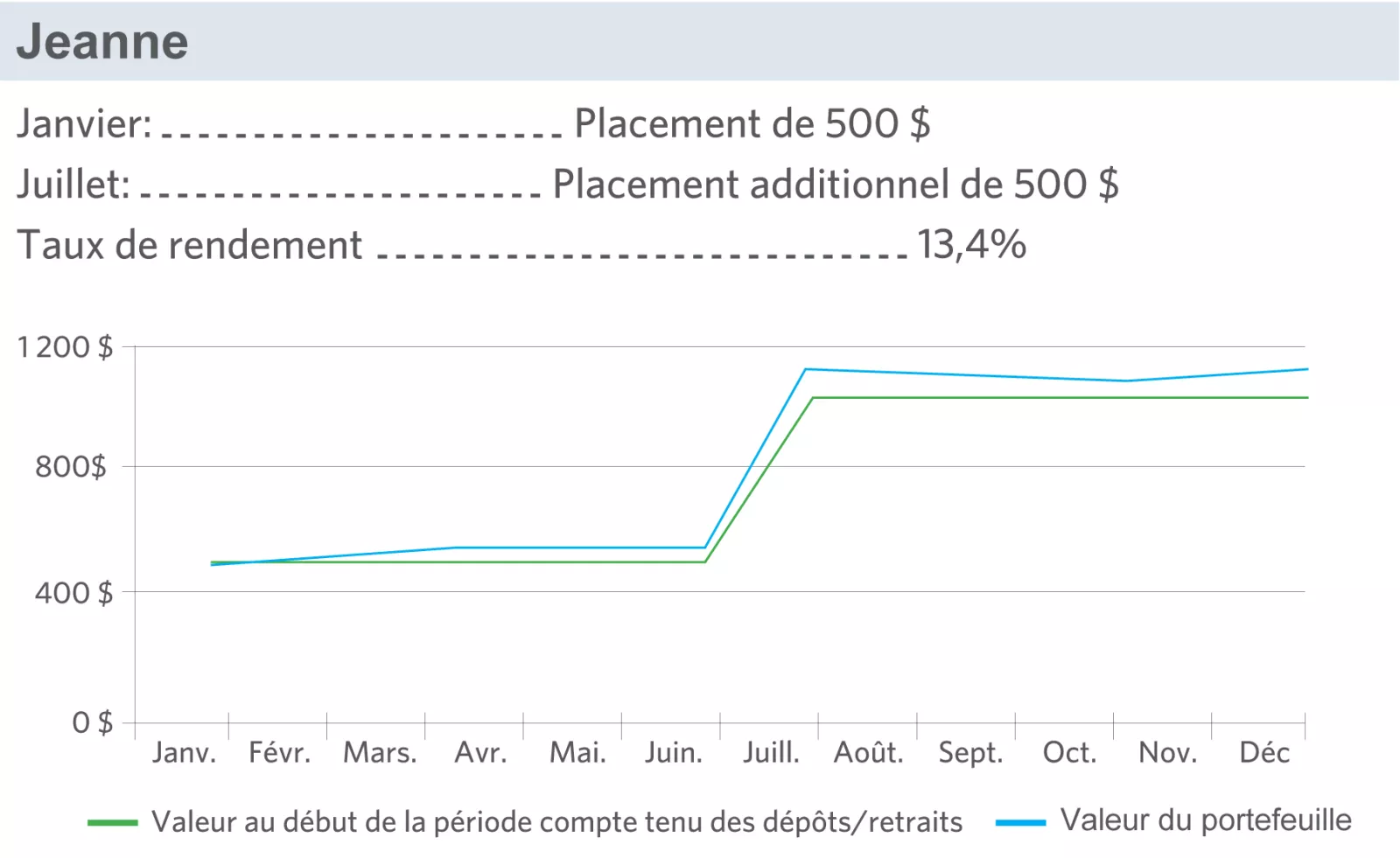

Au cours d’une année,, les investisseurs hypothétiques Jean et Jeanne investissent 1 000 $ et réalisent un gain de 100 $, terminant l’année avec 1 100 $ chacun.

*Source Edward Jones

Puisque Jean n’a effectué aucun placement ou retrait additionnel, son taux de rendement personnel est identique au pourcentage en dollars, soit 10 %.

*Source Edward Jones

Le taux de rendement de Jeanne est plus élevé, car la moitié de son placement n’a été effectué qu’en juillet, ce qui signifie que le rendement de ce dernier devait être supérieur pour réaliser la même croissance de

100 $.

L’image 1 montre le taux de rendement personnel d’un investisseur hypothétique, Jean, qui investit initialement 1 000 $ au début d’une période de 12 mois. La ligne verte montre les montants que Jean a ajoutés ou retirés du portefeuille. Ceux-ci ne changent pas puisque Jean n’a pas fait de dépôt ou de retrait après son placement initial de 1 000 $. La ligne bleue ascendante montre la croissance de la valeur du placement de Jean au fil du temps. Puisque Jean n’a effectué aucun placement ou retrait additionnel hormis son placement initial de 1 000 $, son taux de rendement personnel est identique au pourcentage en dollars, soit 10 %.

L’image 2 montre le taux de rendement personnel d’un deuxième investisseur hypothétique, Jeanne, qui a initialement investi 500 $ au début d’une période de 12 mois, puis effectué un deuxième dépôt de 500 $ six mois plus tard. La ligne verte montre les montants que Jeanne a ajoutés ou retirés du portefeuille, notamment une hausse en juillet lorsque Jeanne a effectué son deuxième dépôt de 500 $.

La ligne bleue ascendante montre la croissance de la valeur des placements de Jeanne au fil du temps. Le taux de rendement de Jeanne, qui est de 13,4 %, est plus élevé, car la moitié de son placement n’a été effectué qu’en juillet, ce qui signifie que le rendement de ce dernier devait être supérieur pour réaliser la même croissance de 100 $.

Quelle période est utilisée pour calculer votre taux de rendement personnel?

Edward Jones se fonde sur le rendement de vos placements depuis leur détention dans le compte, mais la date ne peut être antérieure au 1er janvier 2009. Ils comprennent également les placements que vous avez détenus durant cette période, mais que vous avez depuis vendus. Certains événements, notamment le transfert d’un placement d'un compte à un autre, la conversion d’actions au sein d’une catégorie ou le changement du code d’identification d’un placement (CUSIP) par suite d’une opération stratégique sur le capital, auront une incidence sur la période pendant laquelle le taux de rendement est calculé. Lorsque vous évaluez votre taux de rendement personnel, les périodes plus longues, plutôt que les rendements à court terme, donnent une meilleure indication du rendement d’un placement.

Qu’est-ce qu’un taux de rendement annualisé?

Votre taux de rendement personnel peut être présenté sous forme d’un taux de rendement annualisé, lequel correspond au rendement annuel moyen de votre portefeuille depuis sa création. Par exemple, si vous aviez investi 100 $ il y a cinq ans et réinvesti tous les dividendes et les gains en capital, votre placement vaudrait maintenant 200 $ et le rendement pour toute votre période de détention serait de 100 %, avec un rendement annualisé de 14,87 %. (Si vous effectuez un calcul mathématique simple consistant à diviser 100 % par cinq ans, vous obtenez un rendement de 20 % par année. Toutefois, ce rendement annualisé est erroné, car il ne tient pas compte de la capitalisation. Vous profitez de la capitalisation parce que vous avez réinvesti l’argent gagné pendant la première année, ce qui vous permet de faire fructifier cet argent pendant la deuxième année avec votre placement initial de 100 $.)

3. Comprendre les raisons de votre rendement

Le comportement de votre portefeuille tient à plusieurs facteurs : le contexte du marché, le rendement des placements individuels, la combinaison des placements que vous détenez, la durée de détention de vos placements ou, plus probablement, une combinaison de ces facteurs.

Quoi qu’il en soit, une discussion avec votre conseiller en investissement vous aidera à rester au courant. Il peut vous aider à faire le lien entre les événements du marché, et même de votre vie, et votre portefeuille.

Pour obtenir des renseignements opportuns sur le marché et les placements, consultez notre section Conseils et perspective.

Les défis que pose la comparaison de votre rendement à celui d’un indice boursier

Certains investisseurs comparent le rendement de leur portefeuille à celui d’un seul indice, comme l’indice S&P 500. Même si les indices couvrant un marché unique peuvent fournir des indications sur le rendement des actions et des obligations dans leur ensemble, ils ne sont habituellement pas un point de comparaison pertinent pour votre portefeuille. Voici pourquoi :

- Un indice boursier n’est pas fondé sur vos objectifs ou votre tolérance au risque - Si votre objectif est de générer un revenu pour la retraite, vous accorderiez probablement une part plus importante de vos placements dans des titres à revenu fixe. Il ne serait donc pas opportun de comparer vos rendements à ceux d’un indice boursier.

- Les indices ne sont généralement pas diversifiés dans différents types de placements - Cela signifie que leur valeur peut fluctuer beaucoup plus. Pour atteindre les plus hauts sommets d’un indice, vous devez aussi être prêt à accepter ses creux extrêmes.

- Votre rendement sera touché par vos cotisations et par vos retraits, alors que les rendements des indices ne le sont pas - Les placements entraînent aussi des frais et des charges, et le rendement d’un indice n’inclut habituellement pas ces coûts.

4. Tenez-vous au courant

Nous vous recommandons de réexaminer vos objectifs avec votre conseiller en investissement au moins une fois par an et lorsque des changements interviennent dans votre situation personnelle. De plus, les professionnels des placements d’Edward Jones fournissent une variété de perspectives sur les marchés et de stratégies de planification financière qui pourraient vous aider à mieux maîtriser l’atteinte de vos objectifs financiers.

Votre conseiller en investissement Edward Jones peut vous aider à examiner vos rendements dans le contexte de vos objectifs à long terme et de nos prévisions de rendement futur. Plus important encore, vous pourrez examiner les conséquences de ce rendement sur vos objectifs à long terme, en vous concentrant sur les aspects que vous pouvez maîtriser, pour déterminer si des changements doivent être apportés pour vous maintenir (ou remettre) sur la bonne voie.

Renseignements importants :

Le rendement passé n’est pas garant du rendement futur.

Les investisseurs devraient comprendre les risques liés aux placements, notamment le risque de taux d’intérêt, le risque de crédit et le risque de marché. La valeur des placements fluctue et les investisseurs peuvent perdre une partie ou la totalité de leur capital.